Sabías que…

El oro alcanzó un nuevo máximo histórico por sexto día consecutivo.

Superó los 2300 dólares

De un vistazo…

Wall Street

🔴 S&P500 -1.23%

🔴 Dow Jones -1.35%

🔴 Nasdaq100 -1.55%

🔴 Russell2000 -1.08%

Otros activos

🟢 WTI +1.34%

🔴 XAU/USD -0.39%

🟢 BTC/USD +2.95%

Europa

🟢 German DAX +0.19%

🟢 Stoxx 600 +0.16%

🔴 France's CAC -0.02%

🟢 Spain's Ibex +0.53%

Asia

🟢 Nikkei 225 +0.35%

Hang Seng (cerrado)

🟢 Nifty 50 +0.36%

Divisas

🔴 DXY -0.01% ≈ 103.878

🟢 EUR/USD +0.01%

🔴 USD/JPY -0.26%

🔴 GBP/USD -0.08%

En el informe de hoy…

Patrocinador de hoy: Nile

(Es un patrocinio predeterminado de Beehiiv. Con el simple hecho de pinchar sobre el enlace, apoyarías enormemente a The Markets Eye. GRACIAS)

Discover an AI Networking Solution That Guarantees Results

The speed of innovation with AI exceeds prior rates of change by 3x or more. IT leaders today need enterprise networks that bridge the gap between goals and resources needed.

Nile redefines enterprise networks, with AI-powered automation for campus and branch IT infrastructures–all backed by performance guarantees. Join the broadcast April 16th for new insights and demos from analysts, IT experts, & Nile leaders to get a first look at how Nile is revolutionizing enterprise networking.

En Wall Street…

Resumen de sesión

Renta variable

Wall Street cerró a la baja, después de invertir su tendencia faltando una hora y media para el cierre:

En un día con escasos datos macroeconómicos relevantes, donde inicialmente se registraron ligeras subidas, el ruido geopolítico terminó por cambiar la dirección del mercado al final de la jornada.

El foco de atención estuvo en varios factores. Algunos apuntan a comentarios agresivos de Netanyahu contra Irán, mientras que otros mencionan un artículo en The Express sobre posibles ataques de Irán dentro de Israel en las próximas 48 horas.

Estas tensiones provocaron que el S&P 500 cayera por debajo de los 5200 puntos

El SPX cayó más de un 2% intradía:

Para cerrar por debajo de la media exponencial de 21 sesiones por primera vez desde noviembre:

Por su parte, el Dow Jones perdió la media móvil de 50 sesiones por primera vez desde el 2 de noviembre de 2023.

Renta fija

Los rendimientos de los bonos experimentaron una caída, quizás limpiando excesos de estos últimos días.

Pero es raro viendo el alza del petróleo y que los comentarios de miembros de la Fed no fueron en tono dovish:

ZeroHedge

Con el bono a 10 años situándose en el 4.30%.

Divisas y materias primas

El dólar, tras un inicio negativo, logró recuperarse cerrando prácticamente sin cambios.

En contraste, el oro, a pesar de una ligera caída al cierre, alcanzó un nuevo máximo superando los 2300 dólares.

Bitcoin, por su parte, experimentó un aumento del 3%.

El petróleo WTI supera los 86 dólares:

Comentarios de acciones

Por sectores

Finviz

Lo más destacado

Alphabet (GOOG) -3%: Google está considerando añadir funciones "premium" a su motor de búsqueda utilizando IA generativa y cobrando por el servicio, según informa el Financial Times.

HubSpot (HUBS) +5%: Alphabet (GOOG) está en conversaciones con asesores sobre una posible oferta por HubSpot, de acuerdo con fuentes de Reuters.

Levi’s (LEVI) +12.5%: Los ingresos por acción y los ingresos totales superaron las expectativas de Wall Street, junto con un aumento en la perspectiva de los ingresos por acción para el año fiscal.

Etsy (ETSY) +0.5%: Mención positiva en la Conferencia Sohn; Elliott Investment Management dijo que hay potencial para un crecimiento a varios años en el precio de las acciones de Etsy.

Conagra Brands (CAG) +5.5%: Las ganancias superaron las expectativas y se aumentó la guía de margen operativo ajustado para el año fiscal 24.

Bumble (BMBL) -3.5%: Rebajada en Raymond James debido a vientos en contra a corto plazo.

Block (SQ) -6%: Rebajada en Morgan Stanley citando una "alta penetración en el mercado y oportunidad adicional limitada".

Lamb Weston (LW) -19.5%: Resultados principales y secundarios por debajo de las expectativas acompañados de una débil guía para el año fiscal.

Tesla (TSLA) +1.5%: Ha comenzado la producción de automóviles con volante a la derecha en Alemania para su exportación a India, según fuentes de Reuters.

Paramount (PARA) -8.5%: La oferta liderada por Ellison requeriría que Paramount recaudara nueva equidad, según CNBC citando fuentes.

Boeing (BA), Spirit AeroSystems (SPR): Se informa que BA y Airbus (EADSY) están explorando un acuerdo marco para dividir las operaciones de SPR, según fuentes de Reuters.

En la sesión europea…

Resumen de sesión

Las bolsas europeas registraron un ligero aumento el jueves, lideradas por sectores cíclicos como los mineros y fabricantes de automóviles, ya que los inversores se sintieron alentados por señales de recuperación en la economía de la zona euro, así como por el control de la inflación.

El índice paneuropeo STOXX 600 cerró con un alza del 0.2%, encabezado por una ganancia del 1.7% en el sector de recursos básicos, ya que los precios del cobre alcanzaron su nivel más alto en más de 14 meses.

Los fabricantes de automóviles y los bancos ganaron más del 1% cada uno.

El Banco Central Europeo (BCE) tiene cada vez más confianza en que la inflación está volviendo a su objetivo del 2% y el caso para aliviar los costos de endeudamiento desde máximos históricos se está fortaleciendo, mostraron las actas de la reunión del banco del 6-7 de marzo. L

os operadores están descontando un recorte de la tasa de 25 puntos básicos por el BCE en junio, mientras que los datos recientes fuertes de EE. UU. han moderado las expectativas de varios recortes de tasas por la Reserva Federal.

El STOXX 600 tocó máximos históricos a principios de esta semana, optimista de que los principales bancos centrales comenzarían a reducir las tasas de interés a principios de 2024.

Algunos comentarios de acciones

Delivery Hero repuntó un 14.5% para convertirse en el principal ganador entre los componentes del STOXX 600, después de informes que indicaron que el inversor activista Sachem Head había construido una participación del 3.6% en la compañía alemana de entrega de alimentos, buscando un asiento en el consejo de supervisión y potencialmente para destituir al CEO Niklas Oestberg.

Volvo Cars ganó un 6.7% después de que la firma con sede en Suecia informara un salto del 25% en las ventas de marzo con respecto al año anterior, alcanzando 78,970 autos, un récord histórico de ventas globales en un solo mes.

Basilea Pharmaceutica se disparó un 12.4% después de que la firma suiza recibiera la aprobación del regulador de salud de EE. UU. para su antibiótico Zevtera que trata infecciones bacterianas incluidas las cepas resistentes a múltiples fármacos.

En la sesión asíatica…

Las bolsas asiáticas subieron, recuperándose de la venta masiva del miércoles, lideradas por las alzas en Japón y Corea del Sur, con los mercados cerrados por festivos en la Gran China. El índice MSCI Asia Pacífico subió hasta un 0.9%, el mayor aumento en dos semanas, con los sectores financiero e industrial proporcionando los mayores impulsores.

Los mercados en China, Hong Kong y Taiwán estuvieron cerrados. Samsung y SK Hynix impulsaron los índices de Corea del Sur, ya que las paralizaciones en las plantas de DRAM en Taiwán debido al terremoto del miércoles provocaron un aumento en los precios. Un indicador de Bloomberg de fabricantes de chips asiáticos subió, preparándose para cerrar una tercera semana de ganancias.

El ASX 200 fue liderado por la fortaleza de los mineros de oro después de que el metal precioso superara los USD 2,300 por onza por primera vez.

El Nikkei 225 superó al resto y pasó la mayor parte de la sesión por encima del nivel de 40,000 con la ayuda de una moneda predominantemente más débil.

El KOSPI se vio impulsado por la fortaleza tecnológica con Samsung respaldado antes de sus resultados preliminares de ganancias el viernes, con sus ganancias previstas para aumentar a las más grandes en seis trimestres debido a los precios más altos de los chips, mientras que SK Hynix fue impulsado por planes de invertir USD 3.9 mil millones para construir una planta en Indiana.

Eventos relevantes

Inflación al productor Eurozona

El índice de precios al productor en la Eurozona disminuyó un 8.3% interanual en febrero de 2024, tras una caída revisada del 8.0% registrada en el mes anterior, en comparación con las expectativas del mercado de una disminución del 8.6%.

Encadena ya 10 meses de caídas interanuales.

Los precios de la energía cayeron un 21.1%, acelerando desde una disminución del 20.0% el mes anterior, mientras que los costos de los bienes intermedios disminuyeron un 5.3%, siguiendo una caída del 5.4%.

Mientras tanto, la inflación se desaceleró para los bienes de capital (2.0% vs 2.2%), los bienes duraderos (1.1% vs 1.2%), y los bienes no duraderos (1.4% vs 1.9%).

Excluyendo la energía, los precios industriales cayeron un 1.5%, marcando la mayor caída desde diciembre de 2009.

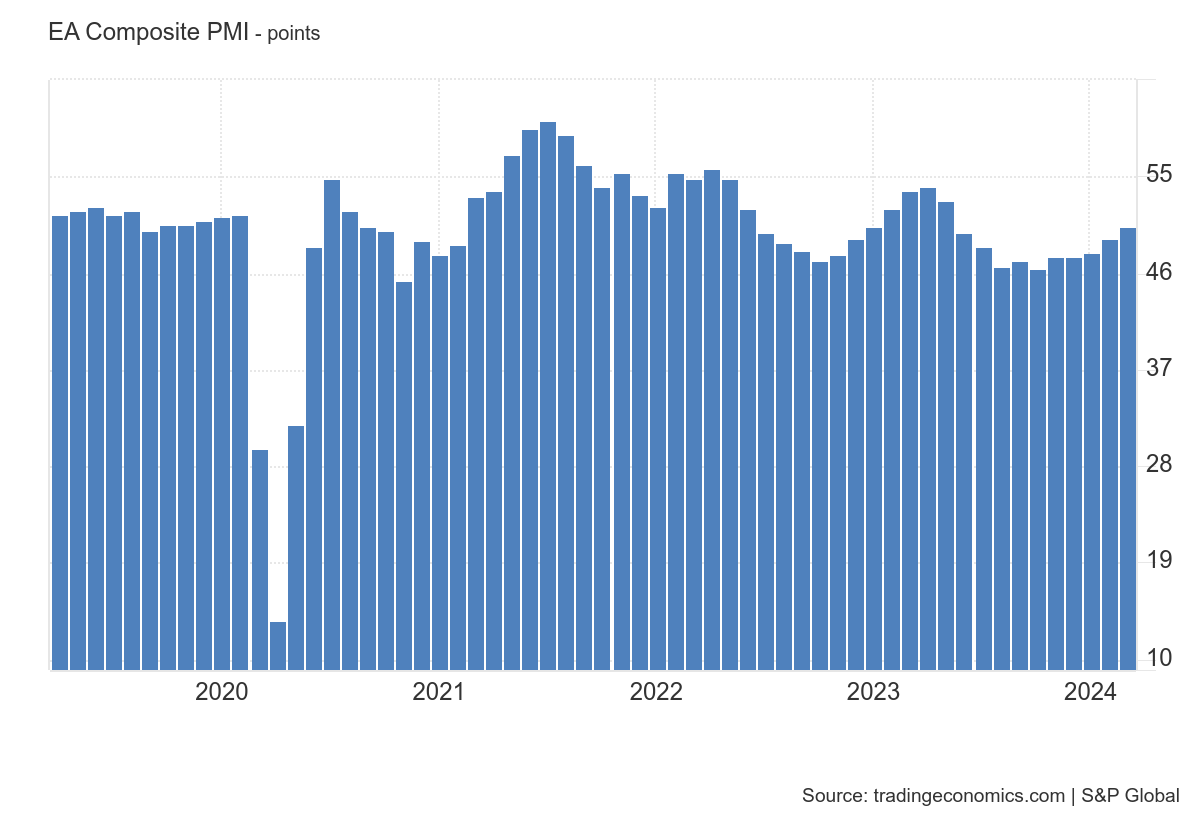

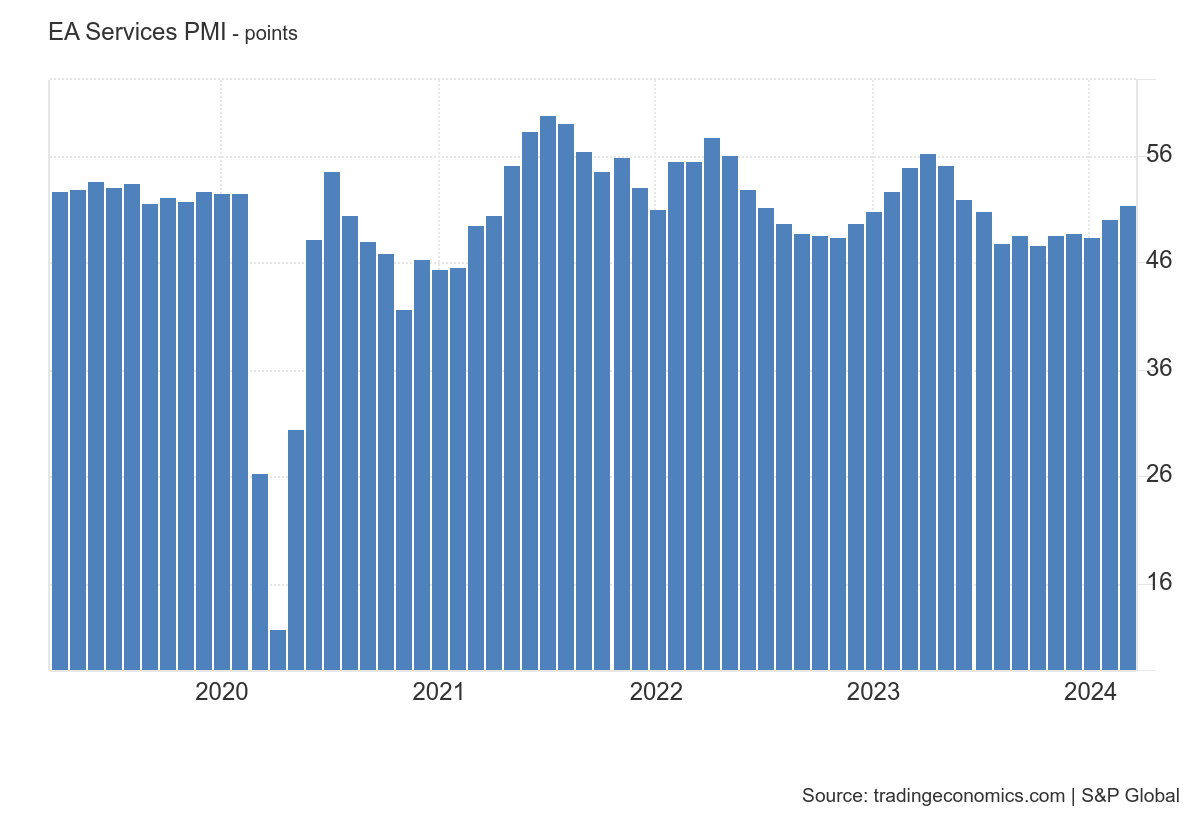

PMI Eurozona

El índice PMI compuesto de la zona euro se revisó al alza hasta situarse en 50,3 en marzo, lo que supone el nivel más alto en diez meses, por encima de la estimación inicial de 49,9 y una mejora significativa con respecto al 49,2 de febrero.

Esto indica una vuelta al crecimiento del sector privado de la eurozona por primera vez desde mayo del año pasado.

Este crecimiento se vio apoyado por la estabilidad de la demanda y los esfuerzos por eliminar los retrasos en el trabajo.

Además, se produjo un tercer mes consecutivo de crecimiento neto del empleo en la eurozona, ya que las empresas expresaron una creciente confianza en las perspectivas económicas.

Las expectativas sobre la futura actividad empresarial alcanzaron un máximo no visto desde febrero de 2022, lo que indica una perspectiva positiva para los próximos meses.

El dato de Servicios, también conocido hoy, fue de 51.5, superior al 51.1 que se esperaba.

Los datos de los países de la Eurozona fueron:

Italiano:

PMI de Servicios HCOB de Marzo: 54.6 (est. 53.1; previo 52.2)

PMI Compuesto HCOB de Marzo: 53.5 (est. 52.0; previo 51.1)

Español:

PMI de Servicios HCOB de Marzo: 56.1 (est. 55.5; previo 54.7)

PMI Compuesto HCOB de Marzo: 55.3 (est. 54.4; previo 53.9)

Francés:

PMI de Servicios HCOB de Marzo: 48.3 (est. 47.8 ; previo 47.8)

PMI Compuesto HCOB de Marzo: 48.3 (est. 47.7 ; previo 47.7)

Alemán:

PMI de Servicios HCOB de Marzo: 50.1 (est. 49.8; previo 49.8)

PMI Compuesto HCOB de Marzo: 47.7 (est. 47.4; previo 47.4)

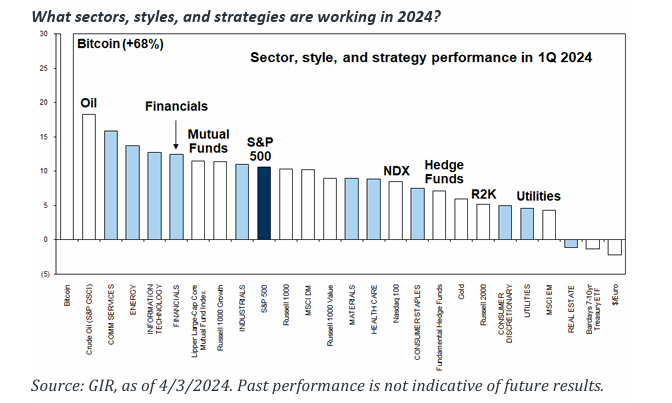

Datos de Goldman sobre composición del índice y retornos

Componentes del retorno acumulado en lo que va del año:

+295 puntos básicos provenientes de mejores expectativas de ganancias,

+721 puntos básicos de una expansión del 7% en el múltiplo P/E adelantado a 21x,

+40 puntos básicos de dividendos.

El índice fue liderado por Servicios de Comunicación (+16%) mientras que Bienes Raíces (-1%) tuvo el peor desempeño.

Por debajo de la superficie, los Cíclicos superaron a los Defensivos en 5 puntos porcentuales en el primer trimestre, ya que el mercado continuó fijando un panorama de crecimiento optimista en medio de datos económicos sólidos.

Goldman Sachs

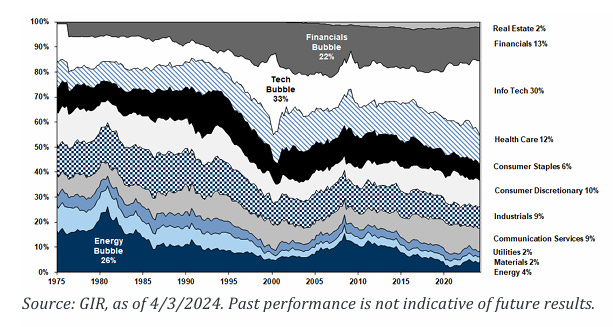

Así ha sido la evolución del peso de los diferentes sectores en el índice S&P500. En estos momentos el sector tecnológico lidera con un 30% del total.

Goldman Sachs

Gráficos destacados

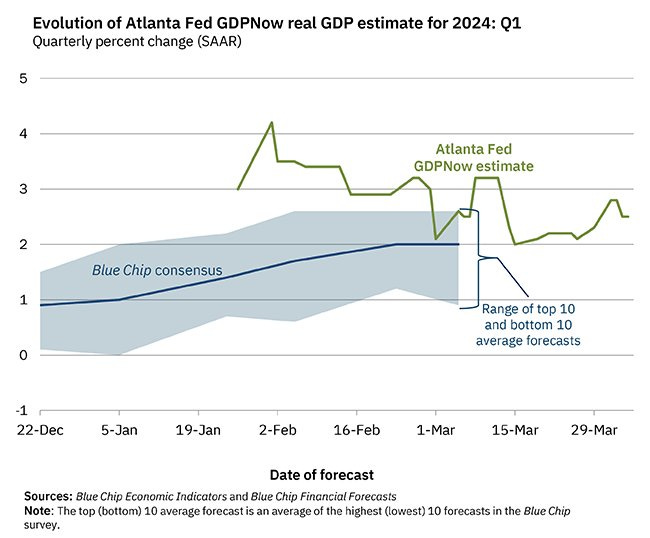

1- La estimación del modelo GDPNow de la Fed de Atlanta para el crecimiento del PIB en el 1T es del 2,5%, por debajo del 2,8% del 1 de abril.

Y ojo al movimiento de GOLDMAN: "... aumentamos nuestra estimación de seguimiento del PIB del 1T en 0,2pp hasta el +2,5%".

PIB Atlanta

2- El ascenso del oro a niveles récord es extraordinario, ya que se produce en medio de elevados rendimientos reales que normalmente lo harían desplomarse.

ZeroHedge

3- El número de estadounidenses que solicitaron prestaciones por desempleo por primera vez la semana pasada aumentó de 212.000 a 221.000 (SA) hasta su nivel más alto desde enero

ZeroHedge

4- Las continuas reclamaciones siguen pegadas a los estadounidenses de 1,8 mm, donde han estado durante nueve meses...

ZeroHedge

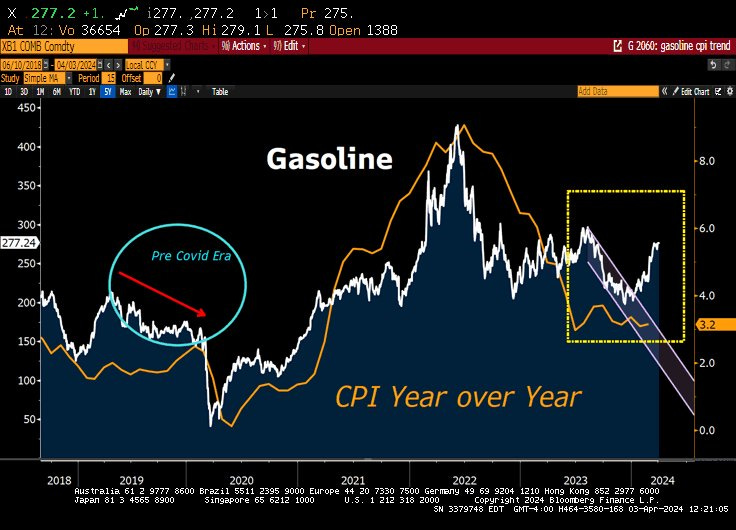

5- La creciente demanda estacional y los mayores precios del petróleo crudo han resultado en los precios promedio más altos de la gasolina en Estados Unidos en casi seis meses, con el precio promedio nacional de la gasolina alcanzando los 3,57 dólares por galón, frente a los 3,10 dólares de principios de año y más que hace un año.

Bloomberg

Clave del día: UBS argumenta el alza del petróleo

Comparte The Markets Eye para acceder a este contenido

{{rp_personalized_text}}

O copia y pega este enlace a otros: {{rp_refer_url}}

Para mañana…

En Estados Unidos

🌶️🌶️🌶️ Nóminas no agrícolas (viernes): Se espera un dato de 200K, inferior a las 275K registradas el mes anterior.

🌶️🌶️🌶️ Tasa de desempleo (viernes): Se espera que la tasa de desempleo se mantenga en el 3.9%, que se alcanzó el mes pasado

Según GS, estos son los movimientos esperados:

<100k El S&P cae al menos 50pbs

100k – 150k S&P +/- 25pbs

150k – 200k S&P +50 - 75pbs

200k – 250k S&P +25 – 50pbs

250k – 300k S&P +/- 25pbs

Comparte The Markets Eye para acceder a contenido exclusivo

New Post

{{rp_personalized_text}}

O copia y pega este enlace a otros: {{rp_refer_url}}

Gracias por leer

Diego

Pd: Este correo está hecho bajo la plataforma Beehiiv, si te interesa su plataforma, desde este enlace tendrás 30 días gratis y un 20% de descuento en los 3 primeros meses → Probar Beehiiv

Pd2: Recuerda que puedes apoyar el contenido simplemente pinchando en los patrocinios automáticos de Beehiiv. Además, algún boletín es muy interesante.