Se lee 3 minutos…

(sección abreviada para ponerse al día sin mayor profundidad)

Resumen del día

Cierra Wall Street mixto antes de la votación de apertura de Gobierno: SPX +0.06%, NDX -0.06%, Dow +0.68%, Russell -0.30%. Con una apertura de Gobierno ya totalmente descontada, los mercados están esperando un nuevo catalizador que pueda reactivar las dudas que genera todo lo que rodea a la IA.

Las acciones “líderes de la IA” volvieron a mostrar una gran debilidad; quizá solo se salvó AMD en la sesión de hoy. Por ahora, el sector crediticio del mercado se muestra mucho más cauto respecto al futuro de las empresas de IA. ORCL sigue destacando en términos de desacoplamiento entre sus instrumentos de renta variable y de crédito (pero META y GOOGL también presentan divergencias notables).

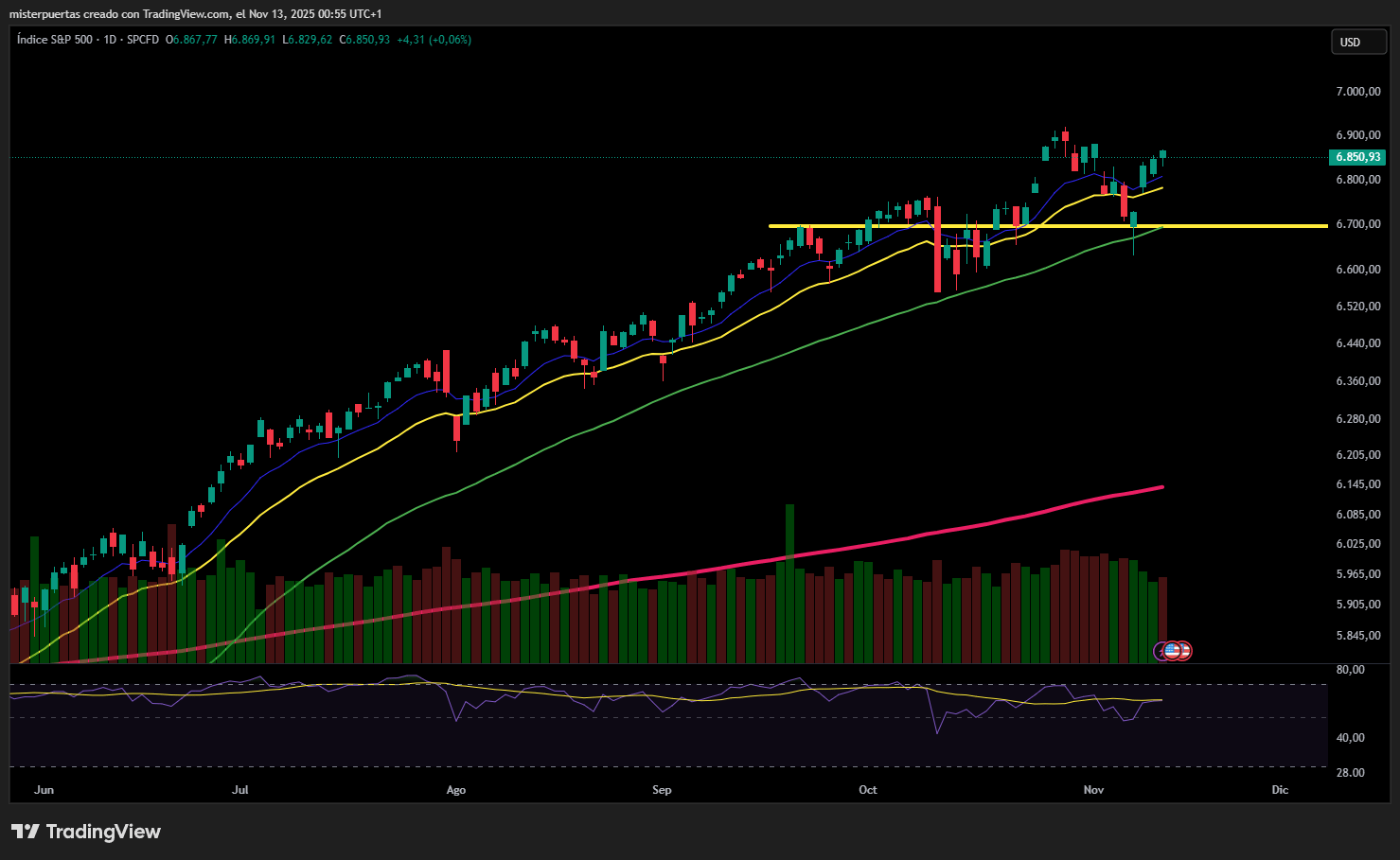

Las acciones de la Mag7 tuvieron un rendimiento muy inferior al del S&P 493 hoy. Aunque no todo fue negativo: cuarta sesión consecutiva de buena amplitud del SPX y tercera sesión consolidando por encima de los 6.850 puntos. Si cuando la amplitud es buena tememos por un “tropiezo” de los magníficos y su impacto en los índices, ahora podríamos celebrar un “salto”.

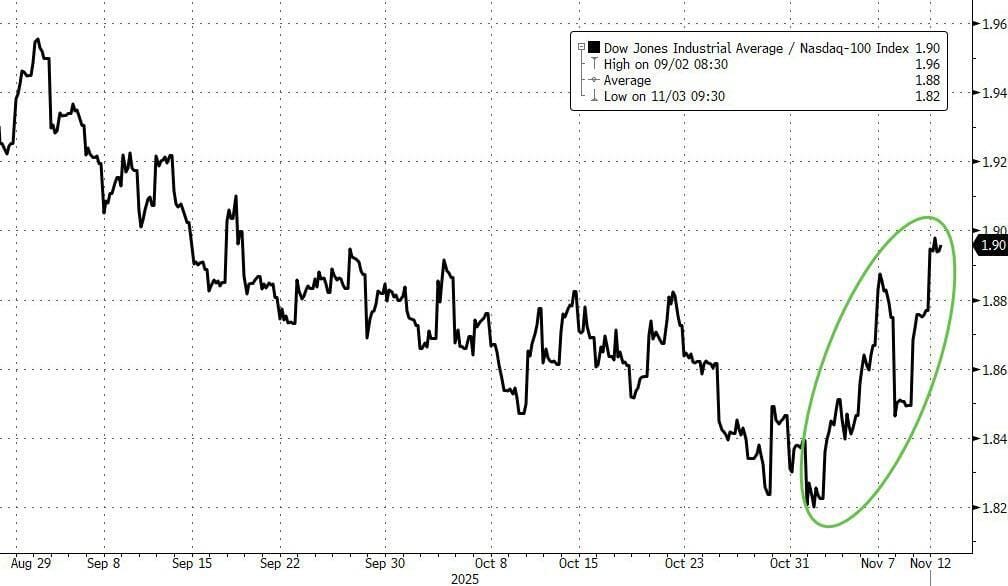

Nasdaq y las acciones de pequeña capitalización fueron los índices con peor desempeño del día (una vez más), mientras que el Dow Jones tuvo un rendimiento superior, superando los 48.000 puntos por primera vez en su historia. En los dos últimos días se ha registrado el mayor rendimiento relativo del Dow Jones respecto al Nasdaq desde febrero.

Los bonos del Tesoro subieron hoy, extendiendo las ganancias del feriado del Día de los Veteranos, aunque los de corto plazo tuvieron un rendimiento inferior. Las probabilidades de un recorte de tipos siguen estancadas en los mínimos recientes.

El dólar cerró la jornada prácticamente sin cambios, tras una fuerte subida durante la noche seguida de una caída al abrir el mercado estadounidense. El oro volvió a superar los 4.200 dólares hoy (los operadores de UBS observaron que las empresas chinas han sido mejores compradoras de oro en las últimas dos sesiones). La volatilidad del oro también está repuntando, lo que sugiere que la actividad especulativa está haciendo acto de presencia.

Bitcoin sigue siendo la oveja negra, mostrando debilidad y cayendo de nuevo hasta los 101.000 dólares.

El petróleo se desplomó ante los temores de la OPEP+ por un exceso de oferta, lo que hizo que el WTI cayera hasta los 58 dólares.

El foco…

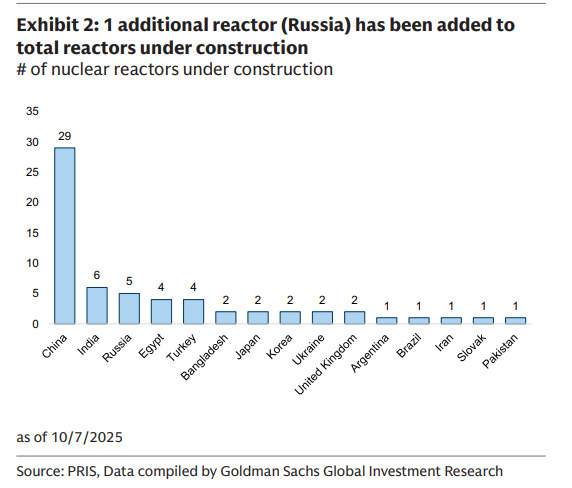

EE. UU. tiene 0 reactores en construcción. China tiene 29

PATROCINIO de HOY

(Se trata de un patrocinio automático de Beehiiv. Simplemente pinchando sobre él, ayudas enormemente a este boletín. ¡MUCHAS GRACIAS!)

Home insurance rates up by 76% in some states

Over the last 6 years, home insurance rates have increased by up to 76% in some states. Between inflation, costlier repairs, and extreme weather, premiums are climbing fast – but that doesn’t mean you have to overpay. Many homeowners are saving hundreds a year by switching providers. Check out Money’s home insurance tool to compare companies and see if you can save.

Los mercados en un vistazo…

Wall Street

🟢 S&P500 +0.06%

🟢 Dow Jones +0.68%

🔴 Nasdaq100 -0.06%

🔴 Russell2000 -0.30%

Otros activos

🔴 WTI -4.18%

🟢 XAU/USD +1.66%

🔴 BTC/USD -1.38%

Europa

🟢 German DAX +1.22%

🟢 Stoxx 600 +0.71%

🟢 France's CAC +1.04%

🟢 Spain's Ibex +1.39%

Asia

🟢 Nikkei 225 +0.43%

🟢 Hang Seng +0.85%

🟢 Nifty 50 +0.70%

Divisas

🟢 DXY +0.02% ≈ 99.481

🟢 EUR/USD +0.09%

🟢 USD/JPY +0.42%

🔴 GBP/USD -0.12%

En el informe completo de hoy…

En Wall Street…

Resumen de sesión

Renta variable

Con una apertura de Gobierno ya totalmente descontada, los mercados están esperando un nuevo catalizador que pueda reactivar las dudas que genera todo lo que rodea a la IA.

Las acciones “líderes de la IA” volvieron a mostrar una gran debilidad; quizá solo se salvó AMD en la sesión de hoy.

Por ahora, el sector crediticio del mercado se muestra mucho más cauto respecto al futuro de las empresas de IA. ORCL sigue destacando en términos de desacoplamiento entre sus instrumentos de renta variable y de crédito (pero META y GOOGL también presentan divergencias notables).

ZeroHedge

Las acciones de la Mag7 tuvieron un rendimiento muy inferior al del S&P 493 hoy.

Aunque no todo fue negativo: cuarta sesión consecutiva de buena amplitud del SPX y tercera sesión consolidando por encima de los 6.850 puntos.

Si cuando la amplitud es buena tememos por un “tropiezo” de los magníficos y su impacto en los índices, ahora podríamos celebrar un “salto”.

Nasdaq y las acciones de pequeña capitalización fueron los índices con peor desempeño del día (una vez más), mientras que el Dow Jones tuvo un rendimiento superior, superando los 48.000 puntos por primera vez en su historia.

En los dos últimos días se ha registrado el mayor rendimiento relativo del Dow Jones respecto al Nasdaq desde febrero.

ZeroHedge

Renta fija

Los bonos del Tesoro subieron hoy, extendiendo las ganancias del feriado del Día de los Veteranos, aunque los de corto plazo tuvieron un rendimiento inferior. Las probabilidades de un recorte de tipos siguen estancadas en los mínimos recientes.

ZeroHeedge

Divisas y materias primas

El dólar cerró la jornada prácticamente sin cambios, tras una fuerte subida durante la noche seguida de una caída al abrir el mercado estadounidense.

El oro volvió a superar los 4.200 dólares hoy (los operadores de UBS observaron que las empresas chinas han sido mejores compradoras de oro en las últimas dos sesiones).

La volatilidad del oro también está repuntando, lo que sugiere que la actividad especulativa está haciendo acto de presencia.

Bitcoin sigue siendo la oveja negra, mostrando debilidad y cayendo de nuevo hasta los 101.000 dólares.

El petróleo se desplomó ante los temores de la OPEP+ por un exceso de oferta, lo que hizo que el WTI cayera hasta los 58 dólares.

Comentarios de acciones

Por sectores

Finviz

Lo más destacado

AMD (AMD) prevé un margen bruto para el año fiscal 2025 entre el 55-58% (exp. 54%); espera que los ingresos anuales por chips de centros de datos alcancen los 100.000 millones de USD en cinco años y que los beneficios se tripliquen con creces para 2030.

BILL Holdings (BILL) está explorando opciones estratégicas, incluida una posible venta.

Chevron (CVX) presenta un plan para un crecimiento sostenido del flujo de caja; reduce su rango de guía de capex a 18-21.000 millones de USD al año.

Clearwater Analytics (CWAN) está considerando una posible venta tras recibir interés para una adquisición, según informa Bloomberg.

GlobalFoundries (GFS) superó expectativas en BPA, ingresos y beneficio neto.

IBM (IBM) anunció IBM Quantum Nighthawk, su procesador cuántico más avanzado hasta la fecha.

On Holding (ONON): BPA e ingresos superaron expectativas, con una previsión de ventas anual mejor de lo esperado.

TransDigm (TDG): superó las previsiones en ingresos y beneficios; la guía de beneficio anual fue más débil de lo esperado.

United Microelectronics (UMC) recibió una doble rebaja por parte de BofA, desde "Comprar" a "Desempeño inferior".

Waymo (GOOGL) lanzará taxis autónomos en autopistas en tres ciudades de EE. UU., según el FT.

Anthropic planea gastar 50.000 millones de USD en centros de datos para redes de IA dentro de EE. UU.; pretende crear 800 empleos permanentes y 2.400 empleos de construcción en los emplazamientos.

La UE prepara una nueva investigación sobre Google (GOOGL) relacionada con la clasificación de editores de noticias, según el FT.

Spruce Point publica una posición corta sobre IperionX (IPX).

En la sesión europea…

Resumen de sesión

Las bolsas europeas encadenaron el miércoles su segunda sesión consecutiva en máximos históricos, impulsadas por el sector financiero, ya que los inversores se aliviaron ante un posible final del histórico cierre del gobierno estadounidense y evaluaron una serie de actualizaciones corporativas.

El índice paneuropeo STOXX 600 cerró con una subida del 0,7% hasta los 584,23 puntos. El CAC 40 francés avanzó un 1%, mientras que el IBEX español sumó un 1,4%.

Los inversores a nivel global mantenían la esperanza de que la Cámara de Representantes de EE. UU. pudiera votar pronto para poner fin al cierre del gobierno, que había paralizado la publicación de datos económicos cruciales para los responsables de política monetaria. Aunque persisten las dudas sobre el impacto que esto podría haber tenido en la mayor economía del mundo, el mercado espera que cualquier señal de debilidad en el mercado laboral estadounidense pueda empujar a la Reserva Federal hacia una postura más dovish en materia de tipos de interés.

Hablando sobre el alivio por el posible fin del cierre en EE. UU., Nick Saunders, CEO de la plataforma de trading de acciones Webull UK, señaló: “Esa es la razón subyacente del sentimiento positivo… pero más allá de eso, gran parte de la subida (en los mercados europeos) se debe realmente a los resultados empresariales. Hemos visto buenos informes esta mañana… son estas buenas cifras de beneficios las que están impulsando los mercados al alza”.

“En particular, vemos a los bancos comportándose bien en Europa. Los índices con gran peso financiero, como el CAC y el IBEX, están tirando con fuerza y arrastrando al resto de los mercados europeos”, añadió.

Los bancos fueron el mayor impulso para el STOXX, con ABN Amro (ABNd.AS) subiendo un 2,6% después de que el banco neerlandés anunciara unos resultados trimestrales sólidos y la adquisición del prestamista comercial nacional NIBC Bank para reforzar su posición en su mercado doméstico.

Los valores financieros europeos han superado al mercado en términos de rentabilidad anual, ayudados principalmente por unos beneficios mejores de lo esperado. Las bolsas con fuerte peso bancario en España (IBEX) e Italia (FTMIB) han superado claramente al índice de referencia regional STOXX en lo que va de año.

Las acciones europeas de salud sumaron un 1,1%, mientras que el sector de energía cedió un 0,6%.

El miércoles, la británica SSE (SSE.L) lideró el STOXX con una subida del 16,8% tras anunciar un plan de inversión a cinco años de 33.000 millones de libras (44.290 millones de dólares) para modernizar las redes de electricidad reguladas del Reino Unido y reforzar su negocio de renovables.

Algunos comentarios de acciones

Infineon ganó un 6,9% después de que el fabricante alemán de chips elevara su previsión de ventas anuales de semiconductores destinados a centros de datos de IA.

RWE avanzó un 9,1% tras informar de un beneficio superior al esperado en los primeros nueve meses del año.

En el lado negativo, las acciones de FLSmidth & Co cayeron un 8,5% después de comunicar una cartera de pedidos trimestral por debajo de lo previsto y advertir de retrasos en proyectos que afectaron a su guía.

La francesa Edenred retrocedió un 4% después de advertir de que recortaría su previsión de beneficios para 2026 si se implementan los cambios regulatorios previstos en el sistema de vales de comida y alimentación en Brasil.

En la sesión asíatica…

Las bolsas asiáticas avanzaron, encaminándose a su tercer día consecutivo de ganancias, a medida que crecía el optimismo sobre una política más flexible por parte de la Reserva Federal y un probable fin del cierre de gobierno más largo en la historia de EE. UU.

El MSCI Asia Pacific Index subió un 0,6%, situándose en su racha diaria de ganancias más prolongada en más de un mes. TSMC, Mitsubishi UFJ Financial y Sony estuvieron entre los principales contribuyentes al avance del índice este miércoles.

Los principales índices repuntaron en Corea del Sur, Japón, Taiwán, Hong Kong, India, Vietnam y Filipinas. El Topix de Japón subió más de un 1%, mientras que el índice de referencia Nikkei 225 registró un avance del 0,4%.

La diferencia de rendimiento entre ambos índices se debió a una rotación fuera de las acciones tecnológicas después de que SoftBank Group vendiera toda su participación en Nvidia Corp., reavivando la preocupación de que las valoraciones del sector se han vuelto excesivas.

Eventos relevantes de la jornada

Comentarios políticos

Bessent reitera que llegarán “reembolsos fiscales sustanciales” a comienzos de 2026. El reembolso de 2.000 $ sería para quienes ganen menos de 100.000 $, pero aún no está decidido.

El presidente de la Reserva Federal de Atlanta, Raphael Bostic, acaba de anunciar que planea retirarse al final de su mandato actual, que termina el 28 de febrero de 2026.

El líder de la mayoría en la Cámara de Representantes de EE. UU., Steve Scalise, anunció que la Cámara votará un proyecto de ley para poner fin al cierre del gobierno el miércoles alrededor de las 7 p. m. (hora del Este).

LA ADMINISTRACIÓN TRUMP RESPALDA EL PROYECTO DE LEY QUE PONE FIN AL CIERRE DEL ESTADO Y DICE QUE TRUMP LO FIRMARÍA.

¿Qué pasara tras la apertura de Gobierno?

Esto mantendría en funcionamiento la mayor parte del gobierno hasta el 30 de enero y algunas agencias hasta el 30 de septiembre.

Mientras el gobierno está cerrado, el Tesoro acumula fondos en la Cuenta General del Tesoro (TGA), drenando liquidez del sistema.

Este drenaje actúa como un endurecimiento monetario.

ZeroHedge

ZeroHedge

Reabrir el gobierno implica detener esa acumulación y normalizar la dinámica de flujos.

La liquidez retenida comenzaría a liberarse nuevamente.

Ese retorno de efectivo tiende a coincidir con mayor apetito por riesgo y menor estrés financiero.

JPMorgan y Morgan Stanley coinciden en esto:

La reapertura puede ser el principal catalizador de corto plazo.

Afirman que reforzaría previsiones de PIB, aumentaría la liquidez disponible y favorecería un entorno positivo para las acciones.

El mercado ya está dando señales… Y no solo por el lado de la rent avariable, también por el lado del dólar:

USD/JPY en nuevos máximos desde febrero, por encima de 155.

La relación entre el USD/JPY y la renta variable global (especialmente estadounidense) no es directa, pero en los últimos años ha mostrado un vínculo macroeconómico importante:

Cuando el yen se deprecia (USD/JPY sube por encima de 150), los inversores usan el yen como moneda de financiación:

Piden préstamos baratos en yenes (tipos muy bajos en Japón).

Invierten ese dinero en activos con más rentabilidad (acciones, bonos, etc.).

Una caída rápida del USD/JPY suele implicar que el yen se está apreciando. Si el yen sube con fuerza, los inversores que usaban préstamos en yenes para comprar activos deben cerrar posiciones para cubrirse.

Esto provoca ventas simultáneas en renta variable, crédito y materias primas. En otras palabras, un short squeeze en yenes = venta en activos de riesgo.

Es la plataforma más completa para análisis de compañías, ahora con hasta un 70% de descuento (55%+15%):

Situación de mercado

AMD se está posicionando como un rival más fuerte para Nvidia, pronosticando un crecimiento anual del 80% en las ventas de chips de IA y aspirando a una cuota de mercado de dos dígitos para 2030.

La compañía proyecta ingresos por IA superiores a los 100 mil millones de dólares en un plazo de cinco años, en un mercado valorado en un billón de dólares.

Saltó un 8% el día de hoy:

Siendo de lo poco positivo relacionado con la IA el día de hoy:

Después de que los inversores procesaran la venta de $5.830M en Nvidia por parte de Softbank anunciada ayer para financiar su participación en OpenAI.

Y las dudas entorno a las grandes inversiones de los hyperscalers:

Que ahora cada vez más deben ser financiadas via deuda: En los últimos meses tres de las grandes (GOOGL, META y ORCL) han salido al mercado con emisiones multimillonarias de bonos.

Oracle tiene una relación deuda/capital del 500 %, frente al 50 % de Amazon o 30 % de Microsoft.

La deuda de empresas IA ya representa el 14 % del Investment Grade Index ($1,2B).

Algo que los inversores temen y por ello se protegen:

Y en algún momento hay que hablar de las necesidades energéticas de los centros de datos entre 2025 y 2028.

La estimación de deficit energético ha ha aumentado a 44 GW, frente a los 36 GW proyectados hace un año.

Este es otro gran cuello de botella.

Hasta ahora, la narrativa dominante era:

“Necesitamos más GPUs”.

Pero… ¿De dónde sacamos la energía para alimentarlas?

Un solo data center de IA puede consumir lo mismo que una ciudad entera.

La demanda energética de los modelos de IA está creciendo a un ritmo exponencial, mientras que la capacidad de generación eléctrica crece de forma lineal (y lenta).

Morgan Stanley estima que entre 2025 y 2028, Estados Unidos necesitará 69 GW de capacidad energética adicional para alimentar data centers de IA.

Para situarlo:

1 GW puede abastecer a ≈ 750.000 hogares

69 GW ≈ energia para 52 millones de hogares

De esos 69 GW necesarios:

10 GW provienen de data centers ya en construcción

15 GW provienen de accesos a red confirmados

Total disponible: 25 GW

Esto significa que la red eléctrica NO está preparada para absorber ni el 40% de la demanda futura de la IA.

Déficit energético total: 44 GW

Esta es la cifra que importa a los inversores, empresas de IA, utilities y gobierno:

44 GW de déficit = un agujero equivalente a 44 centrales nucleares nuevas.

Construir eso es inviable:

EE. UU. tiene 0 reactores en construcción

China tiene 29

Un reactor tarda entre 10 y 15 años en entrar en funcionamiento

La IA no puede esperar una década. El problema es ahora.

Un déficit de 36–44 GW equivale a energía suficiente para abastecer entre:

27 millones de hogares (estimación original)

33 millones de hogares (estimación actualizada)

Esta es la parte políticamente “incorrecta”:

La energía futura NO irá a calefacción, climatización o transporte.

Irá a modelos de IA, chatbots, HPC, entrenamiento multimodal y modelos de 10+ trillones de parámetros.

El ciudadano medio alimentará a la IA sin saberlo.

El gobierno tendrá que financiarlo… El Departamento de Energía va a abrir cientos de miles de millones en préstamos para reactivar plantas nucleares.

¿Soluciones?

Los mineros de Bitcoin tienen tres cosas que los hyperscalers desean desesperadamente:

Terreno

Subestaciones

Acceso a red garantizado (el recurso más escaso hoy)

Por eso Morgan Stanley identifica dos modelos:

“Nuevo Neocloud” (IREN)

El minero compra GPUs

Construye el data center

Alquila capacidad a Microsoft, Amazon, etc.

Contratos cortos de 3–5 años

“REIT Endgame”

El minero construye solo el “powered shell”

Firmas como APLD ya firman contratos de 15 años con hyperscalers

El valor está en la infraestructura y el acceso a red

Estas conversiones son las de menor riesgo y mayor velocidad para obtener energía disponible ya.

Morgan Stanley estima que se podrían obtener:

15–20 GW → turbinas de gas natural

5–8 GW → Bloom Energy (celdas de combustible)

5–15 GW → acuerdos nucleares con plantas existentes

10–15 GW → conversiones de Bitcoin

Total potencial: 35–55 GW

Pero incluso en un escenario optimista, quedaría un déficit del 20%.

¿Cómo afecta al mercado?

Acciones con upside:

Utilities con capacidad ociosa

Productores de gas natural

Bloom Energy

Mineras de Bitcoin con acceso a red

Companies tipo IREN, APLD

Infraestructura energética y eléctrica

Nuclear (si se financia)

Fabricantes de turbinas

Posibles perjudicados:

Hyperscalers que dependan de expansión acelerada

Startups de IA sin capacidad propia

Modelos que requieran entrenamientos masivos y recurrentes

Empresas que basen su tesis en scaling compute indefinido

Para mañana…

Earnings

Gracias por leer

Diego